Постоянный доход в дивидендах

Основная цель любого инвестора — доход. Получать доход на фондовом рынке можно разными способами: купить акции и ждать, когда они вырастут, чтобы выгодно продать или получать регулярные дивидендные выплаты. Если в первом случае все понятно и мы уже много раз разбирали как выбрать акции и на что смотреть при покупке, то как обеспечить постоянный доход в дивидендах мы расскажем сегодня.

Наиболее простыми способом собрать дивидендный портфель является покупка специальных фондов ETF и REIT, которые регулярно радуют инвесторов щедрыми выплатами, но такой способ подходит далеко не всем, а точнее совсем не подходит для начинающих инвесторов, ведь доступ к большинству таких фондов открывается только для квалифицированных инвесторов.

Что такое дивиденды

Прежде чем приступать к формированию дивидендного портфеля нам потребуется разобраться в основных понятиях, чтобы понимать чего мы хотим добиться.

Дивиденды — часть прибыли компании, которая распределяется между акционерами. Под дивидендами принято понимать именно деньги, но в редких случаях в уставе компании может говорится о выплате дивидендов в виде акций или имущества.

Классификация дивидендов зависит в основном от частоты их выплаты. Они бывают:

- Годовыми — выплачиваются по результатам работы компании за год.

- Промежуточными — ежемесячные, ежеквартальные или полугодовые.

- Специальными — выплачивается единоразово в связи с серьезными изменениями в компании. Примером может служить продажа крупного имущества и получения излишков бюджета.

В России достаточное количество компаний, который выплачивают дивиденды своим акционерам. Однако, рассчитывать на ежемесячный доход с российскими компания не стоит, так как законодательство запрещает выплачивать их каждый месяц. В основном российские компании платят дивиденды по итогам года, за исключением компаний “Северсталь” и МТС, которые предлагают квартальные и полугодовые выплаты. Американские эмитенты в основном используют ежеквартальные выплаты, но это не значит что собрать портфель, которые сможет приносить деньги каждый месяц не получится. Давайте разбираться.

Кто решает сколько и когда платить дивидендов

Нет такого закона, который бы обязывал компании выплачивать дивиденды. Это добровольный выбор каждой компании с целью поощрить своих инвесторов и привлечь новых, поднять свой статус на мировой арене. Однако, отсутствие регулирования говорит о высоких рисках. Действительно, компания сама решает сколько средств направить на дивиденды и платить ли их вообще в зависимости от заработанной прибыли. Нередко бывают случаи, когда прибыль компании падает и она урезает либо полностью отказывается от дивидендов, а стоимость акций падает вместе с надеждами инвесторов.

Тем не менее, компания имеет обязательства перед своими акционерами, так как разрабатывает специальный документ — дивидендную политику. В ней прописаны процент от прибыли компаний, который будет направлен на выплаты дивидендов, сроки выплаты и условия внесения изменений.

Но за кем же остается право принятия решения, касательно дивидендов? На самом деле, один человек не может стоять за таким важным решением, оно принимается в несколько этапов на собраниях:

- Совет директоров изучает финансовые показатели компании и дает рекомендации касательно суммы выплат.

- Общее собрание акционеров изучает рекомендации совета директоров и принимает конечное решение. Акционеры могут отменить выплаты или уменьшить сумму, увеличивать ее они не могут.

- Публичное объявление решения, после которого компания должна в указанный срок осуществить выплаты.

Какой постоянный доход в дивидендах можно получить

Нельзя точно сказать какой доход могут принести дивидендные акции, если рассматривать рынок в целом. Все зависит от выбора компаний, уровня риска, валюты вкладов и прочих факторов, которые подлежат детальному анализу.

Если говорить о средних показателях, то для российских компаний средняя дивидендная доходность на конец 2021 года составляет примерно 5,5% что является одним из самых высоких показателей в мире. Однако стоит учитывать тот факт, что отечественная экономика относится к разряду развивающихся, что накладывает определенные риски, в том числе и валютные.

Для развитой экономики США этот показатель более чем в 2 раза меньше и составляет 2%, но американские компании более устойчивы в большинстве случаев, их акции торгуются в долларах, который устойчивее рубля и в целом меньше рисков.

Конечно, брать в расчет лишь средние показатели по стране в корне неправильно. Размер и стабильность дивидендных выплат зависит от множества факторов:

- Высокие показатели прибыли и спроса на товары компании.

- Высокий коэффициент выплаты дивидендов, когда компания направляет на выплаты большую часть дохода.

- Недооцененная цена акций компании на рынке.

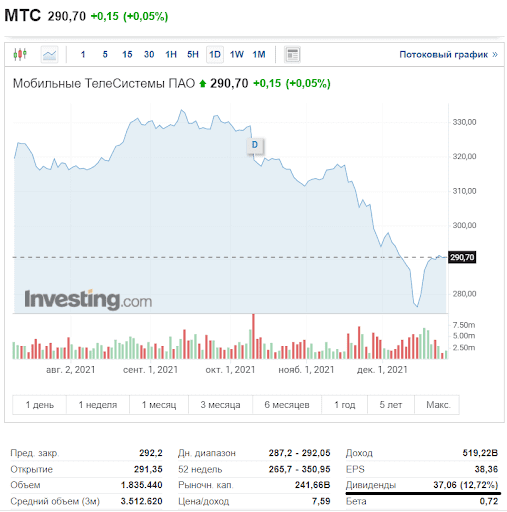

Эти 3 признака могут служить основной для выбора дивидендных акций и в какой-то мере служить обоснованием основных рисков. Также, если рассмотреть отдельные компании, то некоторые имеют показатели дивидендной доходности в 1,5-2 раза выше рыночной. В пример можно привести компанию МТС, дивидендная доходность которой составляет 12,7%. На зарубежном рынке таким примером может служить AT&T с дивидендной доходность в 6%.

Дивидендный портфель и постоянный доход в дивидендах

Вот мы и подошли к главной сути статьи — формированию дивидендного портфеля для получения постоянного дохода. В данном случае есть всего 2 пути: самостоятельный выбор акций или покупка биржевых фондов, в которых уже собраны лучшие дивидендные акции. Вот только выбор ограничивается статусом квалифицированного инвестора. Если его нет, то второй вариант можно даже не рассматривать.

Выбор дивидендных ETF и REIT, а также статус квалифицированного инвестора — это тема для совсем другой статьи, которая скоро появится, а сегодня мы поговорим про самостоятельный подбор дивидендных акций, торгующихся на Московской бирже.

Итак, как собрать надежный портфель из акций?

На самом деле, компаний, которые регулярно выплачивают дивиденды достаточно много, но далеко не каждая дивидендная акция является привлекательным вложением. Давайте разберемся как правильно оценивать активы, чтобы выбрать наиболее доходные и надежные.

Шаг 1: Анализируем порядок выплат

Для неквалифицированного инвестора доступны лишь те ценные бумаги, которые торгуются на Московской и Санкт-Петербургской бирже. Российские компании никогда не выплачивают дивиденды каждый месяц. Как мы уже говорили, это запрещено на законодательном уровне. Однако, на этих биржах представлены некоторые акции зарубежных компаний.

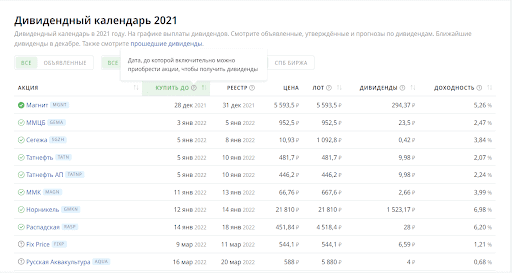

На данном этапе ваша задача, используя календарь выплат, отобрать компании, согласно графику выплаты дивидендов для следующего их анализа.

Шаг 2: Оцениваем надежность компаний

Частота выплат далеко не всегда говорит о прибыльности и стабильности компании, поэтому необходимо обратить внимание на следующие моменты — уровень листинга, биржевые индексы и вероятность принадлежности компании к дивидендным аристократам.

Уровень листинга

Листинг – это процесс добавления акций на биржу для последующих торгов. На Московской бирже существует три уровня листинга – чем выше, тем серьезнее требования к эмитенту. Как правило, на первом уровне располагаются компании с мировыми именами, стабильные и надежные. Ликвидные акции первого уровня менее волатильны, чем другие бумаги, иными словами, их курс не подвержен резким скачкам. Доходность подобных акций иногда кажется низкой в сравнении с другими бумагами «трендовых» компаний, зато выплаты производятся регулярно. Подобные акции часто называют голубыми фишками.

Биржевые индексы

Биржевые индексы – это финансовые инструменты, позволяющие анализировать события, происходящие на фондовых рынках. Индексы могут включать в себя компании согласно географическому расположению или отбирать эмитентов по уровню развития, к примеру, по величине капитализации или доходности. Надежные компании, как правило, входят в какой-либо биржевой индекс.

Дивидендными аристократы

На рынке США дивидендными аристократами называют компании с рыночной стоимостью от 3 млрд, которые стабильно выплачивают дивиденды в течение 25 лет. К этой категории относятся PepsiCo и Chevron Corp. Если срок постоянных выплат превышает 50 лет, то компания получает статус дивидендного короля как Procter & Gamble и Coca-Cola. Показатели доходности предприятий-аристократов отслеживаются индексом S&P 500 Dividend Aristocrats.

На российском рынке в силу его молодости пока что нет аналогичных королей, но есть ряд компаний, которые можно назвать аристократами, так как их показатели стабильны, а выплаты – постоянны. Среди них можно выделить «Газпром» (GAZP), «Сбербанк» (SBER), «Татнефть» (TATN), «АЛРОСА» (ALRS), «НОВАТЭК» (NVTK).

Шаг 3: Подробное изучение компании

Выплату дивидендов могут позволить себе только те компании, прибыли которых с излишком хватает на закрытие всех нужд предприятия. С другой стороны, если компания успешна на данный момент, это еще не гарантирует того, что она будет справляться с нагрузкой лет через десять. Чтобы оценить стабильность эмитента, стоит обратить внимание на следующие факторы

- стабильность роста прибыли. Если компания перестанет зарабатывать, то ей будет нечем платить дивиденды. Рост может не быть фантастическим, главное – чтобы он был постоянным.

- Коэффициент выплаты, представляющий собой процент от прибыли, который предприятие направляет на дивиденды. Слишком большой процент – это скорее плохо, чем хорошо, так как если компания будет выплачивать превалирующую долю дохода вкладчикам, то она не сможет качественно инвестировать в собственное развитие.

- Регулярность выплат.

- Долговая нагрузка. Чем больше у компании долгов, тем больше вероятность того, что она временно прекратит выплачивать дивиденды.

Вывод

Этих шагов и знаний вам хватит, чтобы сформировать дивидендный портфель и получать постоянный доход в дивидендах. Не забывайте также оценивать риски и действовать, исходя из собственной стратегии инвестирования.

Ничего себе. Если я еще новичок, то для меня многие двери могут быть из-за этого закрыты и нужно ждать чего? Чтобы мне стало более все открыто то? Какая разница кто купит акции, ценные бумаги и т.д.?

Удобно, когда есть возможность сформировать дивидендный портфель и жить на доходы с него, правда риски в таком случае могут быть существенные и вложения, которые придется сделать — тоже будут очень немалые.