Налог на доход от инвестиций

Начинающих инвесторов рост цен акций и возможная прибыль часто волнуют больше, чем налог на доход от инвестиций. Такая позиция в корне неправильна – перед инвестированием необходимо учесть все факторы данного вида деятельности, включая налогообложение.

Любой российский инвестор в своей практике сталкивается с НДФЛ, НДС и имущественным налогом. Размер НДФЛ напрямую зависит от источника дохода:

- 9% — минимальная ставка, которую придется заплатить владельцам ипотечных облигаций, выпущенных до 2007 года. На данный момент на ММВБ подобные бумаги не продаются.

- 13% — для основных типов доходов

- 35% — редко встречающаяся ставка для выигрышей, банковских вкладов и инвестиций в кредитные потребительские кооперативы.

Смотрите видео с нашего канала Школа инвестора.

Налог на доход от инвестиций при продаже акций

Принципы налогообложения подразумевают уплату налогов только с прибыли инвестиций, а не с полной суммы.

Например, если инвестор купил акции за 150 000, а продал за 200 000, то в качестве налогов он отдаст 13% от 50 000 прибыли за вычетом комиссионных выплат.

Если инвестору не повезло, и купленные им акции упали в цене, не принеся в случае продажи никакой прибыли, то и налог вкладчик не платит, так как по сути нет никакой налогооблагаемой базы.

Разумеется, далеко не все начинающие инвесторы приобретают необходимое им количество акций единоразово – чаще вкладчик покупает бумаги раз в неделю или две по мере появления свободных средств. В таком случае при продаже действует принцип налогообложения FIFO, подразумевающий под собой продажу бумаг в порядке их приобретения, что также влияет на формирование суммы налога.

Дело в том, что прибыль инвестора подсчитывается исходя из стоимости акций на момент приобретения. Например, если инвестор купил 50 акций по 100 рублей, потом приобрел еще 100 уже по 150 рублей, а затем решил продать 70, то получится, что он продает все 50 акций из первой покупки и только 20 акций из второй, согласно принципам налогообложения инвестиционного дохода, допустим, по 200 рублей. Получается, что на первых акциях он заработает 5000р, а на вторых 1000р. Таким образом, инвестор заплатит 13% от суммы в 6 000р.

Подаренные акции также облагаются налогом – получателю дара придется заплатить 13%.

Налог на дивиденды и купонный доход

Все дивидендные выплаты попадают под принципы налогообложения. НДФЛ составляет 13%, но чаще всего деньги на счет инвестора поступают уже после вычета налога – отчислениями занимается менеджер управляющей компании, с которой сотрудничает инвестор.

Акции с купонным доходом считаются самыми выгодными с точки зрения принципов налогообложения. На данный момент НДФЛ не взимается с облигаций, выпущенных в 2017-2020гг, при условии того, что выплаты не превышают ставку ЦБ +5% в течение всего периода начисления. Другими словами, купоны с доходностью до 12,7% не подлежат налогообложению, так как ставка ЦБ – 7,7%. Разумеется, не стоит игнорировать тот факт, что значение может измениться.

Налог на доход от инвестиций для инвесторов, работающих с зарубежными компаниями

Брокеры готовы платить НДФЛ за инвесторов, приобретающих бумаги отечественных компаний, а вот тем, кто предпочитает инвестировать в акции иностранных организаций, придется позаботиться о изучение принципов налогообложения и уплате налогов.

- Доход, полученный в ходе продаж бумаг зарубежных компаний, облагается налогом в размере 13% без права получения льгот и вычетов.

- Дивиденды облагаются налогами в соответствии с нормами, установленными государством, на территории которого зарегистрирована компания.

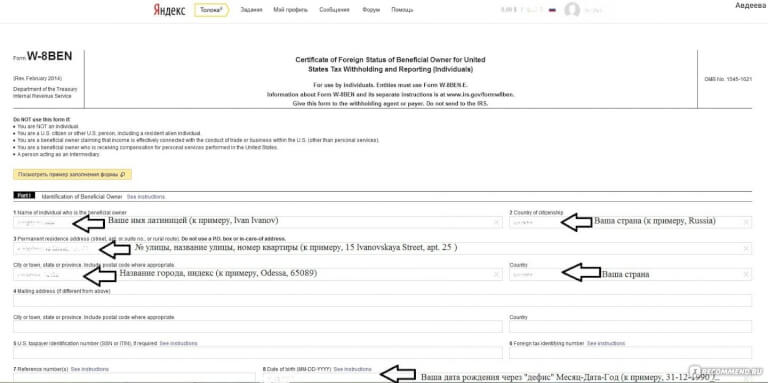

Правда, со многими странами Россия работает через систему двойного налогообложения. Проще говоря, инвестор платит и российские, и иностранные налоги, теряя львиную долю прибыли. Чтобы избежать двойной оплаты, необходимо получить статус налогового резидента РФ, заполнив форму W-8BEN. Брокеры предоставляют подробную информацию о принципах налогообложения в отдельных странах. Если в стране, где находится компания, выплачивающая дивиденды, ставка НДФЛ ниже, чем в РФ, то российскому инвестору придется доплатить разницу согласно законодательству своей страны.

Например, в США размер налога составляет 10%, а это значит, что инвесторам из России необходимо доплатить в местном отделении налоговой еще 3% от прибыли.

Начинающему инвестору может показаться, что работать исключительно с акциями российских компаний проще – не нужно высчитывать налог, оформлять статус резидента и разбираться в принципах налогообложения разных стран. На самом деле опытные вкладчики диверсифицируют портфель относительно валюты, так как на вкладах в зарубежные компании можно заработать не только путем продажи акций, но и на разнице в курсе валют, что компенсирует затраты на форму W-8BEN и выплату комиссий.

Работая с бумагами зарубежных компаний, стоит помнить, что суммы налогов указываются в валюте. Чтобы выяснить, не превышает ли иностранный налог размер российского НДФЛ, придется пересчитать сумму относительно курса самостоятельно.

Работа через дочерние компании

Многие инвесторы работают с российскими компаниями, функционирующими совместно с зарубежными дочерними предприятиями, открытыми для облегчения выхода на мировые торговые площадки. Нередко встречается и обратная ситуация, когда иностранные организации открывают дочерние компании на территории РФ. В любом случае получателем дохода является иностранное юридическое лицо, а значит, система налогообложения будет меняться.

Если инвестор работает с американской компанией даже через российский филиал, то согласно законам США он должен будет заплатить налог в размере 15%, переплатив 2% в сравнении с российским НДФЛ, согласно принципам налогообложения.

Особенности налогов при инвестировании через страховые компании

Неопытные инвесторы порой путают ИСЖ и Юнит-Линкд. В ИСЖ акцент сделан именно на страхование, а вот Юнит-Линкд является инструментом, позволяющим уменьшить налоги и свободнее инвестировать в акции ETF-фондов.

Инвестирование средств в Unit-Linked дает вкладчику ряд преимуществ:

- инвестор не обязан отчитываться об инвестировании в иностранные компании;

- нет необходимости подавать налоговую декларацию ежегодно. Налог уплачивается только по окончании срока действия полиса;

- налоги начисляются только на сумму, составляющую разницу между выплатами компании и совокупными взносами инвестора;

Опытные инвесторы формируют портфель как из бумаг Unit-Linked, так и из акций российских и зарубежных компаний, что позволяет минимизировать риски и расходы.

Налог на доход от инвестиций — Законные методы оптимизации.

Искусственное создание убытков с целью фактической ликвидации прибыли. Многие инвесторы продают акции, торгующиеся ниже рынка, за счет чего перекрывают прибыль от продажи более ценных бумаг. После сделки ничто не мешает инвесторам снова купить проданные акции. Таким образом законную отсрочку уплаты НДФЛ по причине отсутствия прибыли как налогооблагаемой базы, а деньги пустить в оборот.

- работа с купонными выплатами.

- инвесторы, купившие бумаги после 2014 года и владеющие ими более 3 лет, имеют право на получение налогового вычета в размере 3 млн рублей.

- сотрудничество с компаниями, предоставляющими реинвестирование дивидендов, позволит полностью избавиться от налогов.

- некоторые компании, являющиеся представителями сектора высоких технологий, предоставляют инвесторам возможность не платить налоги при условии, что те не будут продавать акции в течение года.

Работа через индивидуальный инвестиционный счет

ИИС позволяет российским инвесторам получать налоговые льготы и оптимизировать принципы налогообложения своей страны, правда, для этого с момента открытия счета должно пройти не менее трех лет. Существует два типа ИИС – их нельзя менять или комбинировать.

- 1 тип позволяет получить налоговый вычет в размере 400 000 рублей, что при НДФЛ в 13% равно 52 000 рублей в год.

- 2 тип характеризуется отсутствием налогооблагаемой базы. Даже если прибыль со сделок идет на другой счет, а не на ИИС, то брокер возвращает сумму, уплаченную в качестве НДФЛ.

Порядок уплаты налогов

Инвесторам, работающим с российскими компаниями в национальной валюте, вообще не придется общаться с налоговиками – за них это делают брокеры. Тем, кто работает с иностранными компаниями или приобретает акции в зарубежной валюте, необходимо подавать документы (декларацию 3-НДФЛ) до 30 апреля и обязательном порядке уплачивать налог на доход от инвестиций до 15 июля.

Если на счету инвестора недостаточно средств, брокер не сможет заплатить за него налог – в таком случае вкладчик получает законную отсрочку выплаты в 11 месяцев без пени

Интересная статья на тему налогов, думаю любому инвестору будет полезно прочитать что-то подобное, чтобы в будущем не нарваться на проблемы с законом. Правда для меня стало новостью, что даже за разницу цены монет, также нужно платить налоги — монетами никогда не увлекался.