Как выбрать стратегию форекс

В прошлый раз у нас была большая обучающая статья по теории трейдинга. Если вы ее освоили, то самое время поговорить о том, как выбрать стратегию форекс. Если вы на нашем сайте впервые и попали на эту статью случайно, то мы рекомендуем вернуться в начало обучающего курса, освоить все предыдущие публикации и после этого возвращаться сюда. Без базовых знаний думать о стратегии бесполезно.

Сегодня мы подготовили сложный пошаговый алгоритм, выполнение которого отнимет у вас много сил и свободного времени. Если воспользуетесь предложенными рекомендациями — получите качественную систему, адаптированную для реальных торгов. Если вы не захотите работать и пользоваться нашими советами — ничего страшного. Это ваше право. Сохранить эту статью закладки и возвращайтесь сразу после того, как ваша случайно подобранная стратегия сольет очередной депозит. Чем раньше займетесь этим вопросом, тем больше денег сможете сэкономить.

Перед пошаговым алгоритмом будет вводный раздел, где мы разберем типичную модель поведения новичка. Вы увидите общие ошибки, которые допускают многие трейдеры при выборе торговой стратегии. После публикации алгоритма мы добавим блок с домашним заданием и порекомендуем несколько торговых систем для старта.

Хотите прибыльную стратегию — сначала изучите рынок и собственные возможности. Потом все соедините, перемешайте и протестируйте то, что получится. Повторите так несколько раз и найдете желаемое. Попробуете найти другой легкий путь — зря потратите бесценное время.

Как не стоит делать в начале инвестирования на Форекс.

В начале пути практически никто из новичков не задумывается о том, как выбрать стратегию форекс. Из-за этого знакомство с валютным рынком происходит примерно так: пользователь осваивает работу с торговым терминалом → делает несколько пробных прогнозов опираясь на свою интуицию → проигрывает большую часть сделок → открывает любой сайт с каталогом торговых стратегий → наугад выбирает любую понравившуюся методику → пробует заработать → повторно проигрывает → выбирать новую методику и так до тех пор, пока на депозите не закончатся деньги. Это неудачный сценарий, которого нужно постараться избежать.

Постоянная смена стратегий не позволяет получить математическое преимущество и сделать так, чтобы временные убытки компенсировались будущими выигрышами. Это связано с тем, что не существует безубыточных алгоритмов и всегда есть вероятность того, что в текущий момент времени выбранная стратегия не работает.

| Что происходит | С чем это связано | Что нужно делать | Что делает трейдер |

| Пользователь выбрал стратегию, которая на тестах выдавала положительный результат, но в реальных условиях не работает. Из 20 сделок все 20 закрылись с убытком | Рынок подвержен влиянию внезапных фундаментальных факторов, которые не вписываются в рамки выбранной торговые стратегии и которые нельзя никак спрогнозировать | Нужно продолжать торговать, поскольку с большим процентом вероятности уже с 21 сделки стратегия вернется в свое нормальное русло и будет приносить ожидаемую прибыль | Он не хочет ждать и выбирает новую стратегию, которая работает в период выхода сильных новостей. На какое-то время это сработает, но после придется начинать все сначала |

Когда трейдер перестает метаться между разными торговыми алгоритмами, то его ждет другая проблема. Ее суть заключается в том, что торговые правила разработанные одним пользователем не будут работать у другого. Мы точно не знаем, с чем это связано и как это правильно объяснить. Просто если в выбранной стратегии не будет индивидуальности, то на практике она работать не будет. Это напоминает покупку квартиры на вторичном рынке с готовым ремонтом. Каким бы качественным он ни был — ремонт принадлежит предыдущему хозяевам. Все вроде бы хорошо, но жить в таком помещении некомфортно. Чтобы исправить положение — достаточно все переделать под себя. Примерно такой же ремонт вы должны проделать с любой шаблонной стратегией, которую можно скачать из бесплатного каталога. И в следующих разделах мы подробно поговорим о том, как это сделать.

Еще выбор стратегии напоминает выбор кофе. Есть много вариантов, но у каждого свой вкус.

Как выбрать стратегию Форекс.

Шаг №1. Познакомьтесь с разновидностями торговых стратегий

Перед тем, как выбрать стратегию форекс, мы хотим чтобы вы познакомились с как можно большим количеством существующих вариантов. Из-за этого в этом разделе будет общая классификация, где мы выбрали самые частые признаки, по которым классифицируются существующие торговые алгоритмы. Мы разделим стратегии по времени действия, по торговому стилю, по методу биржевого прогнозирования, по степени риска, по правилам управления капиталом и по способу открытия сделок. Это классификация будет условной и сокращенной. Поэтому если после изучения материала у вас останутся вопросы — задавайте их в комментариях. Мы дадим расширенный ответ или создадим отдельную публикацию.

Стратегии форекс по времени действия.

Здесь выделяют долгосрочные, среднесрочные и краткосрочные алгоритмы. В долгосрочных стратегиях одна позиция открывается сроком от нескольких дней и может длиться до нескольких месяцев. Преимущество такого подхода в том что, нет необходимости мгновенно принимать решения и реагировать на какие-то недавние новости. Можно все спокойно обдумать и действовать строго по утвержденному торговому плану. Из недостатков стоит отметить тот момент, что в случае неправильного прогноза можно получить крупный убыток и долгое время жить с желанием отыграться. Если проигрышей будет несколько и они будут идти подряд, то временное беспокойство может перерасти в глубокую депрессию, нарушение торгового алгоритма и полную потерю депозита.

Среднесрочные стратегии подразумевают открытие позиций сроком от одного дня до нескольких недель. Данный вид трейдинга считается золотой середины, при которой не нужно спешить с принятием торговый решений, можно часто торговать и не входить в депрессию после серии неудачах. Отличный вариант для старта карьеры.

Под краткосрочными стратегиями подразумевают все методики, которые длятся в пределах от нескольких минут до одного дня. Это сложный метод прогнозирования, который подходит для профессиональных трейдеров и крупных компаний. Для получения положительного результата здесь необходимо глубокое понимание рынка, полноценный аналитический отдел или современное оборудование, способное отслеживать и реагировать на небольшие рыночное колебания. Если ни одного из перечисленных элементов нет, то прибыль может носить только случайный характер и в долгосрочной перспективе это приведет к потере торгового счета. Начинающие трейдеры отказывается это понимать и в подавляющем большинстве делают ставки на краткосрочные торговые алгоритмы. По непонятной причине они думают, что могут переиграть рынок и за несколько месяцев заработают с минимальным депозитом. Такого не бывает и любое подобное начинание заканчивается неудачей.

Стратегии форекс по торговому стилю.

Здесь вы можете получать небольшую прибыль за счёт частого открытия сделок (скальпинг, пипсовка), можете торговать по тренду, ловить рыночные развороты, использовать свечные паттерны или графические фигуры, находить точки входа от горизонтальных уровней или уровней Фибоначчи, действовать в период выхода важных фундаментальных новостей, анализировать объемы, торговать только днем или ночью, работать только с каким-то определенным активом, действовать в период конкретной торговой сессии или привязываться к другой рыночной характеристике. Здесь бывает много вариантов.

Стратегии по методу биржевого прогнозирования.

Особенность этого метода классификации заключается в наборе инструментов, которые будут использоваться для поиска точки входа. Поэтому здесь выделяют стратегии технического, фундаментального, волнового, графического, индикаторного и смешанного анализа.

Стратегии по степени риска.

Степень риска — это то количество капитала, которое закладывается в одну сделку при выставлении технического ордера Stop Loss. Если Stop Loss не превышает 3% депозита, то выбранная стратегия считается консервативной. Если риск доходит до 10%, то стратегия будет умеренной. Если Stop Loss будет превышать 10%, то стратегия попадет в категорию агрессивных. С ростом степени риска одновременно увеличивается потенциальная доходность и убыток.

Стратегии по правилам управления капиталом.

Здесь выделяют мартингейл, сетку и классику. Метод мартингейла подразумевает увеличение риска после каждого проигрыша: потеряли 100 $ → в следующей сделки поставили 200 $ → заработали 400 $ → вернули первый проигрыш, сохранили последнюю ставку и остались в плюсе. После компенсации ставка возвращается в исходное значение.

Сеточный метод управления капиталом подразумевает одновременное открытие серии равных разнонаправленных сделок. Сначала открываются 10 сделок на покупку, которые последовательно реализуются и приносят 3000 $ прибыли. Одновременно с этим открываются 10 сделок на продажу, которые также последовательно закрываются и дают 2000 $ убытка. Далее все суммируются и трейдер забирает свою прибыль. Это общий принцип, для объяснения которого мы намеренно упустили множество подробностей. Если интересно — дайте знать об этом в комментариях. Мы выберем и рассмотрим какую-то сеточную стратегию.

Классика подразумевает фиксированную позицию, при которой уровень потенциального риска (Stop Loss) минимум в два раза меньше потенциальной доходности (Take Profit). То есть если вы рискуете в одной сделке 100 $, то в случае удачного прогноза можете заработать не менее 200 $. Лично мы не признаем сетку и мартингейл, поскольку считаем такие системы разновидностью волшебных таблеток.

Стратегии по способу открытия сделок.

В данной классификации выделяют ручные, полуавтоматические и автоматические торговые алгоритмы. В ручных стратегиях вы все делаете самостоятельно: анализируйте рынок, находите точки входа соответствующие выбранным правилам, проверяйте эти правила по ряду дополнительных фильтров, входите в сделку, выставляете нужные ордера, следите за публикацией новостей и в случае надобности досрочно закрывайте позицию. В полуавтоматических стратегиях всю рутинную работу выполняют специальные программы — советники. Вы их один раз настаиваете и они выдают тот результат, которые вы хотите получить от своего алгоритма. Вам нужно только пересмотреть полученные сигнал и открыть сделку. Если вы полностью доверяете выбранному советнику, то он переводится в автоматический режим и торгует без вашего участия.

На первый взгляд самым выигрышным вариантом являются автоматические стратегии, в которых влияние человека сведено к минимуму. Это правда только в том случае, если выбранная стратегия ранее многократно тестировалась и доказала свою результативность. Если в правилах стратегии будет ошибка, то автотрейдинг ее усугубит и воплотит в потерю всего депозита. С ручными и полуавтоматическими стратегиями такого не будет, поскольку любую ошибку проще найти и исправить. Поэтому мы рекомендуем придерживаться такой последовательности: начинайте с ручных стратегий → постепенно переводите их в полуавтоматический режим → пробуйте автотрейдинг с небольшим депозитом → отдайте советнику весь капитал.

Вы познакомились с основными разновидностями торговых стратегий и сейчас можно сделать первый набросок будущего алгоритма. На выходе у вас должно получится примерно следующее: среднесрочная стратегия, которая учитывает правила технического и графического анализа, состоит из индикаторов, работает в ручном режиме, в каждой сделке задействует умеренный риск и учитывает классически правила управления капитала.

Шаг №2. Разберитесь со своим расписанием

На выбор торговой стратегии сильно влияет наличие свободного времени. Например, если на протяжении двенадцати часов в сутки вы заняты на основной работе, то бессмысленно рассматривать внутридневные методики. При такой загрузке ожидать результат можно только с помощью среднесрочных или долгосрочных алгоритмов.

Теперь давайте рассмотрим несложное упражнение, которое поможет вписать торговую стратегию в ваше расписание. Рекомендуем все записать и обдумать:

- Выпишите все дни недели, в которые вы не сможете торговать. Занесите в этот список праздники, отпуск и особые будние дни, когда рынок будет работать, но вы займетесь другими делами. Не вписывайте сюда субботу, воскресенье и международные праздники, во время которых рынок закрыт.

- Переходим к дневному расписанию. Выпишите часы, на протяжении которых вы точно не сможете торговать. Если насчет какого-то временного отрезка вы сомневаетесь — вписывать его в категорию нерабочего времени. Вы не должны зависеть от внешних обстоятельств и не должно быть того, что реализация выбранной стратегии мешает личным отношениям или работе. И наоборот: в часы трейдинга у вас должна быть возможность полностью сосредоточиться на процессе и закрыться от любого внешнего вмешательства.

- Подберите таймфрейм, который сможет вписаться в составленное расписание. Специальных правил здесь нет, однако вот три примера для ориентирования:

| От М1 до MN | Н4 или D1 | W1 или MN |

| На протяжении всего календарного года на трейдинг ежемесячно будет выделяться 20-25 дней. Основная работа не мешает процессу и ежедневно рынок может занимать 8-10 часов | На протяжении всего календарного года на трейдинг ежемесячно будет выделяться 15-20 дней. Основная работа не позволит ежедневно тратить на рынок более 2-4 часов | На протяжении всего календарного года на трейдинг ежемесячно будет выделяться 10-15 дней. Работа в приоритете, поэтому в неделю рынку будет выделяться не более 1 часа |

Во время составления распорядка практически все пользователи допускают одну и ту же ошибку. Они переоценивают собственные силы и выбирают те таймфреймы, за которыми не успевает следить. Чтобы не попасть в ловушку — помните о таком правиле: на рынке форекс размер прибыли никак не зависит от выбранного таймфрейма. Это значит, что вы можете работать с месячным графиком, открывать по одной сделке в полгода и зарабатывать больше того трейдера, который работает на минутном таймфрейме и проводит более пятидесяти сделок в день. Все дело в качестве. Поэтому будьте честны с тобой и составляйте реалистичное расписание.

После первого этапа у нас получился такой набросок: среднесрочная стратегия, которая учитывает правила технического и графического анализа, состоит из индикаторов, работает в ручном режиме, в каждой сделке задействует умеренный риск и учитывает классически правила управления капитала. Анализируем расписанию и добавляем новых подробностей: в течение календарного года трейдингу ежемесячно будет выделяться не менее 20 дней. Что касается ежедневной торговли, то на нее будет выделяться всего три часа: с 10:00 по 13:00. Под такое расписание подходят все стратегии, которые реализуются на Н4 или D1.

Шаг №3. Определите доминирующий тип темперамента

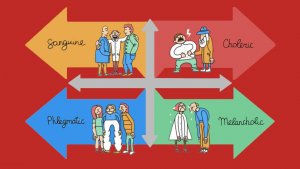

Темперамент — это набор врожденных психологических характеристик, которые влияют на поведение человека. Именно из-за различия в темпераменте происходит такое, что люди по-разному реагируют на одну и ту же ситуацию: первые склонны сохранять радостный настрой (сангвиники), вторые быстро приходит в бешенство (холерики), третьи продолжают оставаться в спокойном состоянии (флегматики), а четвертых накрывает депрессия (меланхолики). Мы не знаем, как выбрать стратегию форекс, если не обращать внимание на темперамент. Это важнейший параметр, который часто игнорируется и мы настаиваем на его подробном изучении.

Четыре типа человеческого темперамента.

Для трейдинга вам нужно знать две вещи про темперамент.

Первое: темперамент невозможно изменить, поэтому если выберите не подходящую стратегию, будете терять деньги из-за избытка или недостатка эмоций.

Второе: не существует человека, с классическими чертами какого-то одного типа темперамента. В каждом человеке присутствуют черты сангвиника, меланхолика, флегматика и холерика. Поэтому важно знать, какой тип темперамента доминирует именно в вас. Для этого понадобится тест из следующего видео. Если не понравится — найти что-то другое.

Ниже мы проведем небольшой портретный анализ и дадим характеристику каждому трейдеру с учетом его доминирующего темперамента.

Трейдеры-флегматики.

Такие люди спокойны и сдержаны, поэтому редко проявляют эмоции даже в сложных рыночных ситуациях. Флегматик способен зафиксировать крупный убыток, потерять несколько депозитов подряд и уже в следующей сделке торговать как ни в чем ни бывало. К потерям устойчив.

Флегматики не любят вносить изменения, поэтому нуждаются в тщательной проработки торгового алгоритма. Если на этапе тестирования в условиях выбранной стратегии будет допущена ошибка, то флегматик скорее продолжит работать по прежним правилам, чем возьмется за корректирование торгового алгоритма. Еще флегматики медлительны и склонны проявлять повышенную осторожность даже в мелочах. Из-за этого данному типу трейдеров не рекомендовано работать с краткосрочными стратегиями и любым таймфреймом ниже дневного графика (D1).

Трейдеры-холерики.

Это трудолюбивые люди, которые умеют быстро принимать правильные решения и скрывать отрицательные эмоции. В случае неудач холерики испытывают ярость, которая часто выступает дополнительным мотиватором для решения поставленной задачи. Со временем холерики могут прогрессировать, усиливать навыки самоконтроля и в нужный момент действовать как флегматики.

Холерики всегда ориентирована на результат и умеет достигать поставленных целей. Таким трейдерам интересен процесс и они желают как можно быстрее убедиться в том, что их работа приносит результат. Холерики не склонны к консерватизму и охотно вносят корректировки в проблемный алгоритм. Здесь работает такой принцип: полезно все, что приносит деньги. Из-за этого холерикам лучше использовать внутридневные системы, которые построены на часовых (Н1) и четырехчасовых (Н4) таймфреймах. Более частая торговля может раздражать.

Трейдеры-меланхолики.

Меланхолики могут страдать от резких перепадов настроения, спровоцированных даже незначительным поводом. Больше всего такие люди подвержены приступам паники и беспокойства. Меланхолики быстро устают, теряют внимание и долго восстанавливаются после любых стрессов или конфликтных ситуаций. Несмотря на все перечисленное, среди меланхоликов много одаренных перфекционистов, способных добиваться наивысших результатов в выбранном деле. В том числе и в торговле на валютном рынке.

Меланхоликам противопоказан краткосрочный трейдинг. Можно работать с дневными (D1), недельными (W1) и месячными графиками (MN), задействованных в правилах консервативной долгосрочной или среднесрочной стратегии. При этом важно, чтобы трейдер-меланхолик ни при каких обстоятельствах не общался на тематических форумах и не выставлял свою стратегию на всеобщее обсуждение. Меланхоликам лучше несколько раз самостоятельно ошибиться, чем получить порцию конструктивной критики от кого-то из окружающих коллег.

Трейдеры-сангвиники.

Людям с таким темпераментом свойственен положительный настрой и лидерские качества. Сангвиники умеют анализировать свои действия, не зацикливаться на прошлых ошибках и с пользой использовать полученный опыт. Такие трейдеры легко обучаются, адаптируются под постоянно меняющейся рыночной условия и могут работать на всех таймфреймах с любым типом торговых стратегий. Сангвиникам подходит все: от агрессивного скальпинга на минутках (М1) до консервативного позиционного трейдинга на месячных графиках (MN). Из сангвиников получаются настоящие монстры трейдинга.

Проанализировав расписание мы остановились на том, что для работы нам подходят стратегии на Н4 или D1. Однако, тест на темперамент показал, что трейдерам-меланхоликам больше подходит D1. Корректируем всю предыдущую информацию и получаем следующее: для работы нам подходит такая стратегия, которая учитывает правила технического и графического анализа, состоит из индикаторов, работает в ручном режиме, в каждой сделке задействует умеренный риск, учитывает классически правила управления капитала, построена на дневных графиках D1 и может быть полностью реализована в период с 10:00 по 13:00.

Шаг №4. Выберите подходящую шаблонную стратегию и найдите ее уязвимости

Этап №1. Для начала берем те исходные данные, которые удалось получить после прохождения предыдущих шагов. Раскладываем эту информацию на полезные составляющие, открываем любой каталог стратегий и ищем по ним подходящие шаблонные методики. Здесь не будет примеров. Мы уверены, что вы без проблем разберетесь с тем, как выбрать стратегию форекс на основе готового шаблона по исходным параметрам. Просто доверьтесь своему паучьему инстинкту.

В первоначальный список желательно включить не менее 100 торговых систем — добавляйте сюда все варианты, которые покажутся прибыльными и эффективными. Когда первоначальный список будет составлен — переходите к работе с историей торгового счета. Для этого выберите любой актив, отмотайте его примерно на 3 года назад и в экспресс-режиме протестируйте каждую из 100 выбранных стратегий. На этом этапе особая точность не требуется, поскольку достаточно исключить все явно убыточные или неудобные торговые алгоритмы. Постарайтесь сделать так, чтобы после выполнения упражнения осталось не более 30 торговых систем, которые по вашему мнению действительно могут принести прибыль в условиях реального рынка.

Этап №2. Возьмите отобранные 30 стратегий и повторно прогоните их через историю счета. В этот раз используйте более длительный период и сосредоточьтесь на подсчетах. Вам нужно постараться сделать максимально точный расчет всех прибыльных и убыточных сделок. Например, если на предыдущем этапе вы тестировали каждую стратегию на трехлетнем промежутке, то теперь соберите статистику за пять лет. Чем больший временной отрезок вы задействуйте, тем точнее будет результат. После окончания упражнения вам нужно составить рейтинг стратегий: вверху списка должны находиться те системы, которые на истории счета принесли максимальный доход и так по нисходящей до самого убыточного алгоритма. После ранжирования оставьте первую десятку, а про остальные забудьте.

Этап №3. Выбранные 10 стратегий — это те методики, которые вы будете досконально изучать на учебном депозите. Именно среди них будет выбран тот алгоритм, с помощью которого в будущем вы будете зарабатывать прибыль. Про тестирование на демо-счете мы поговорим в следующем разделе. До этого вам нужно проделать еще одну работу и определить уязвимости каждого из 10 выбранных алгоритмов. Уязвимость — это та характеристика, которая в стандартных правилах торговой стратегии указывается вскользь и из-за которой мало кто из трейдеров может рассчитывать на стабильный доход. Например, уязвимость может быть связана с перерисовкой сигналов — это когда индикаторы запаздываю, показывают неактуальные точки входа и дают заведомо проигрышную позицию.

Поскольку каждая стратегия построена на уникальных закономерностях и задействует разное количество инструментов, то уязвимости у всех выбранных стратегий будут разными. Вам нужно их найти, проанализировать и попробовать заменить. Для этого воспользуйтесь готовым списком основных элементов, из которых комплектуется большинство торговых систем: логической основой, правилами входа в сделку, правилами выхода из сделки, рабочими активами, ключевыми уровнями, манименеджментом и дополнительными условиями.