Маржинальная торговля.

Практически каждый брокер предлагает “торговлю с плечом” и “кредитное плечо”. Все это названия одного финансового инструмента, Маржинальная торговля, пользоваться которым следует с особым вниманием.

Когда у человека не хватает денег на покупку машины, квартиры или любой другой вещи, то он может обратиться в банк и получить кредит. Конечно, покупка отправляется под залог и ее заберут, если заемщик вдруг перестанет платить. Не секрет, что вернуть кредит сложнее, чем взять, ведь “берешь чужие и на время, а отдаешь свои и навсегда”.

Разумеется, далеко не каждый кредит — это финансовое зло. Допустим, если вам нужна машина для работы, банк предлагает неплохие условия, а вы уверены в стабильности своего материального положения, то почему бы и нет.

Беда в том, что ситуация с маржинальной торговлей у брокера немного отличается от банковского кредита. Цель займа выглядит крайне расплывчато. Допустим, вы желаете быстро разбогатеть на перспективных акциях. Стало быть, ваши планы можно назвать отчасти предпринимательством, а все мы знаем, что строить бизнес в долг — плохая идея.

Маржинальная торговля не поможет достичь инвестиционной цели быстрее и “прыгнуть выше головы” — скорее, оно даже отбросит инвестора на пару шагов назад. Конечно, есть случаи когда люди покупали акций на гораздо большую сумму за счет кредитного плеча и здорово выигрывали на этом.

Но это скорее исключение, так называемая “ошибка выжившего”, когда учитывается только положительный опыт, поэтому не стоит слепо надеяться, что именно вам повезет.

Определение Маржинальная торговля (кредитное плечо брокера)

Маржинальная торговля — кредит от брокера на покупку ценных бумаг. Простыми словами, вы можете взять у брокера в долг, чтобы купить акции на сумму, превышающую ваш баланс в несколько раз.

Приведем пример. На вашем брокерском счету 100 000 рублей. Вы хотите купить на эти деньги акции МТС. На вкладке покупки вы замечаете, что вам доступно акций на сумму 650 000 рублей, так как у вас включена маржинальная торговля. То есть, вы покупаете акции на 100 000 рублей со своего баланса, а 550 000 вам выделяет брокер в качестве кредита. Вот только за каждый день пользования кредитным плечом придется заплатить. А если платить вы откажетесь, то брокер просто заберет купленные акции и продаст их сам.

Размер кредитного плеча зависит от вашего портфеля. Допустим, что у вас есть 20 000, а для покупки акций нужно 100 000. В таком случае размер плеча можно записать как:

- 1:5 — как отношение личного капитала к необходимой сумме;

- 1:4 — как отношение собственных денег к сумме кредитных средств;

- 20% — как долю личных средств в общем размере портфеля.

Оценка залога

Инвесторам стоит помнить, что залог, под который выдается кредитное плечо, всегда находится в распоряжении брокера, который постоянно следит за тем, какую сумму он может выручить с его продажи. Единственное, что волнует брокера — сможет ли инвестор собственными средствами покрыть разницу между изначальной стоимостью залога и средствами, за которые его можно продать на текущий момент. По такому принципу работает маржинальная торговля.

Допустим, у вас есть 300 000р, а для покупки акций нужен миллион. 700 000 вам любезно предоставляет брокер, который тут же начинает мониторить рост купленных вами акций. Если их стоимость растет, то все в порядке — кредитор понимает, что вы можете их продать, получить прибыль, вернуть долг и еще и комиссию заплатить.

Если же брокер понимает, что ваше вложение оказалось неудачным и цена акций катится вниз, то ситуация в корне меняется — как только стоимость залога приблизится к 700 000, брокер просто продаст акции, которые и так находятся у него. Он вернет свои деньги, а вы останетесь ни с чем, что в какой-то мере справедливо, ведь решение о покупке бумаг принимали вы, соответственно, и риски все на вас. Разумеется, в случае подорожания акций вся прибыль тоже достается вам, что звучит уже не так плохо. Проще говоря, маржинальная торговля выступает в роли универсального мультипликатора — она многократно увеличивает риск и прибыль одновременно. Иными словами, при размере плеча в 1:5 вы либо выиграете в 5 раз больше, либо проиграете в пятикратном размере.

По размеру кредитного плеча можно определить, настолько рискованным брокер или биржа считают какое-либо вложение средств. Например, если ожидается возможное падение цены акций в пределах 15%, то инвестору необходимо иметь 150 000 собственного капитала, чтобы купить бумаг на миллион. Если же риски оцениваются в 50%, то вкладчику придется накопить 500 000, прежде чем брокеры соизволят предоставить ему кредит в 1000 000.

Комиссия по кредиту

Мало того, что брокер может в любой момент продать ваши акции, так он еще и процент за свои услуги требует. В первый день действия маржинальной торговли биржи обычно не начисляют процент. То есть, если инвестор занял средства, купил акции и продал их за один день, то кредитование предоставляется бесплатно. Если же управиться так быстро не получилось, то придется заплатить до 20% годовых, что является обычным тарифом на брокерское обслуживание на территории РФ.

Комиссия может сыграть с инвестором злую шутку, поэтому необходимо тщательно просчитывать все риски. Допустим, если вы, имея капитал в 200 000 рублей, купили акций на миллион и держите их в течение 6 месяцев при комиссионных в 20%, то вам придется отдать брокеру 80 000 только за его услуги. Даже если цена акции не изменится, потери будут существенны. О том, что случится, если стоимость бумаг упадет, даже думать не хочется. Чтобы не прогореть, инвестору стоит подумать о том, сможет ли он перекрыть комиссионные издержки, прежде чем сотрудничать с брокером.

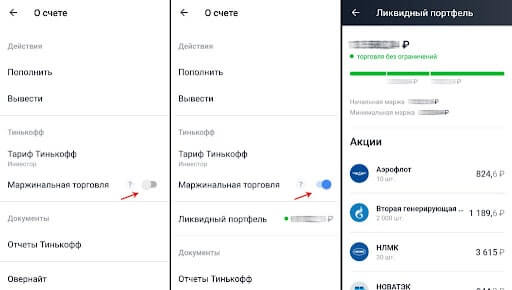

Как включить маржинальную торговлю?

Чтобы получить кредит от брокера, не нужно заключать дополнительный договор. Чаще всего возможность маржинального кредитования включена в стандартное соглашение о брокерском обслуживании. Инвестору даже не нужно подсчитывать размер кредитов — объем плеча уже указан в торговом терминале. Главное — помнить, что как только вы купите акции, начнет начисляться комиссия.

Взять в долг у брокера можно не только деньги, но и акции, чтобы их продать. Потом инвестору придется приобрести бумаги на рынке, чтобы вернуть займ. Такие акции называются маржинальными и могут применяться для покупки обычных бумаг. Услуга в любом случае выгодна для брокера, так как он не берет на себя риск. Фьючерсные сделки подразумевают под собой кредитование даже без предоставления брокерских услуг.

Уровни риска

Физические лица, пользующиеся услугами российский брокеров, делятся на клиентов со стандартным уровнем риска (КСУР) и клиентов с повышенным уровнем риска (КПУР). КПУР могут рассчитывать на более объемные кредиты, чем КСУР. Если вашему счет открыт больше 180 дней, и вы хотя бы 5 раз проводили сделки, а сумма остатка превышает 600 000р, то вы можете рассчитывать на присвоение статуса КПУР и повышенные ставки.

Как отказаться от услуг брокера?

Все просто — нужно покупать акции исключительно на свои средства. Во избежание случайных ошибок многие инвесторы отключают маржинальную торговлю в личном кабинете.

Мне как-то страшновато пользоваться таким видом торговле и оно понятно почему, в данном случае если прогореть, можно остаться в долгах перед брокером, а это уже явно ничем хорошим не кончится.