Инвестиционные риски на фондовом рынке

Фондовый рынок, в отличие от банковских вкладов, может принести гораздо большую доходность, но гарантировать ее невозможно. Виной этому являются инвестиционные риски, исключение которых на фондовом рынке невозможно. Опытные инвесторы учитывают их при формировании портфеля, а большинство начинающих гонятся за высокой доходностью. Это и является одной из причин неудач на фондовом рынке.

В этой статье мы поговорим о риск-менеджменте, видах рисков, формирование и управление инвестиционным портфелем и непредсказуемых рисках на фондовом рынке.

Видео с нашего канала Школа инвестора.

Риск-менеджмент: понятие и цели процесса

Риск-менеджмент — это общее понятие для описания работы инвестора или частного специалиста по минимизации рисков. Это постоянный процесс в формировании или управление инвестиционным портфелем, который требует аналитики и хотя бы базовых знаний фондового рынка.

Целью риск-менеджмента является определение и предотвращение инвестиционных рисков на этапе их зарождения, либо минимизация их последствий. Для этого не требуется нанимать специалиста, который будет собирать и контролировать портфель. Даже начинающий инвестор может справиться с этой задачей после изучения дальнейшего материала.

Инвестиционные риски-Классификация

Чтобы предотвращать инвестиционные риски для начала необходимо разобраться какими они бывают. На фондовый рынок может оказывать давление сразу множество факторов. От состояния мировой экономики в целом до новостного фона отдельного региона. Огромную часть событий не способны предугадать даже опытные аналитики, поэтому инвесторы часто вынуждены действовать быстро и хладнокровно.

Инвестиционные риски можно разделить на:

- системные, которые инвестор не может диверсифицировать;

- несистемные, поддающиеся диверсификации.

Если слово диверсификация для вас новое, то советуем прочитать статью — Составление инвестиционной стратегии и диверсификация портфеля

Системные риски

Данный вид инвестиционных рисков абсолютно не зависит от инвестора и выбранного им актива. Они влияют на весь рынок в целом.

- Рыночный риск. Подразумевает падение цены актива, выбранного инвесторов.

- Риск изменения процентных ставок. Решения в данном случае принимаются Центробанком и ситуация в 2020 году показала, что это возможно и может быть губительно для бизнеса.

- Валютный риск. Связан с изменением курса одной из основных валют в связи с политическими или экономическими потрясениями.

- Инфляционный риск. Отражается в повышение уровня и сокращении дохода инвестора даже при сохранение доходности ценных бумаг на одном уровне.

- Политический риск. Устойчивая модель власти и политические отношения в конкретной стране могут быть гарантом доходности инвестирования.

Несистемные риски

Вторая группа инвестиционных рисков уже зависит и от деятельности инвестора на фондовом рынке, и от действий компании, чьи активы были выбраны для инвестирования.

- Деловой риск. Неверные решения или неустойчивая бизнес-модель компании могут не только значительно сократить прибыль инвестора, но и привести к банкротству компании.

- Финансовый риск. Тяжелое положение в компании вряд-ли является сигналом для покупки ее активов. Она может попросту перестать выполнять свои обязательства перед акционерами.

- Операционный риск. Связан, в первую очередь, с деятельностью инвестора в отношение активов компании.

Инвестиционные риски-Как управлять

Теперь, когда мы знаем какие риски бывают и понимаем, с чем придется бороться, можно перейти к управлению рисками. Избежать их не получится и успех будет зависеть только от действий инвестора. Продавать все акции компании при падение на несколько процентов — верный путь к банкротству.

Как минимизировать последствия инвестиционных рисков на фондовом рынке.

Диверсификация портфеля

Ваш инвестиционный портфель не должен зависеть от конкретной страны, отрасли или компании, так как падение одной из них полностью обесценит ваши активы. Для этого необходимо диверсифицировать (разделять) ваш портфель между различными активами так, чтобы падение одного актива не могло на него серьезно повлиять.

Например:

- плохая диверсификация — скупить акции горнодобывающих предприятий России;

- хорошая диверсификация — приобрести несколько акций технологических гигантов. Добавить пару дивидендных аристократов и напоследок докупить активы фармацевтических компаний

Придерживаться выбранной стратегии

Инвестирование во все подряд без цели может принести прибыль, но явно не в долгосрочной перспективе. Чтобы обеспечить себе надежный поток финансов к инвестированию необходимо подходить серьезно. Для этого требуется разработать стратегию с учетом максимального уровня риска, желаемой доходности и конечной цели. Разработать стратегию необходимо еще до своего появления на фондовом рынке, а придерживаться до того момента, пока цель не будет достигнута.

Для составления инвестиционной стратегии можно воспользоваться помощью специалистов, бесплатных советников брокеров или же составить самостоятельно.

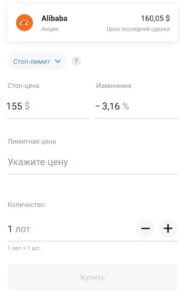

Использовать “Стоп-лосс” заявки

На самом деле, это не сложный термин и даже не тема для отдельной статьи. “Стоп-лосс” заявки особенно актуальны для краткосрочных инвесторов, но и долгосрочным могут пригодится. Это поручения для брокера продать выбранный актив, когда его цена упадет до заданного уровня.

Например, вы купили акцию за $50 и готовы потерпеть падение 10% до $45, но падение ниже этого уровня для вас неприемлемо. Тогда вы выставляете “стоп-лосс” заявку и поручаете брокеру продать акцию, если ее цена опустится ниже $45.

Инвестировать в понятные инструменты

Доходность и достаточно низкий уровень инвестиционных рисков часто привлекает начинающих инвесторов в совершенно незнакомые отрасли. Вот только риск всегда есть и если вы не знаете какой процесс может спровоцировать падение — вы никак себя не обезопасите.

Рекомендуется вкладывать средства только в те отрасли, в которых вы разбираетесь и готовы на ними следить или хотя бы можете изучить в ближайшее время.

Обращать внимание на уровень риска

Зачастую активы имеют довольно понятный уровень инвестиционных рисков, который может быть отражен.

Например, на московской бирже торгуются ETF со шкалой риска от 1 до 7, где 1 — самый безопасный фонд, а 7 — самый рискованный. Конечно, фонд с маркировкой 1 принесет вам мизерный доход, но при этом риск потерять средства сводится практически к нулю. Рекомендуется выбирать что-то среднее, но все зависит от вашей инвестиционной стратегии, которая может быть также и агрессивна.

Для примера шкала риска фондовой бирже Nasdaq, где 1000 — максимальный риск, а 0 — минимальный.

Проводить ребалансировку портфеля

Уровень риска и доходности портфеля со временем будет изменяться. В таком случае, вам необходимо придерживаться своей инвестиционной стратегии и постоянно проводить операции по покупке/продаже ценных бумаг, чтобы вернуть уровни риска и доходности к изначальным показателям. Также по мере достижения цели рекомендуется сокращать уровень риска своего инвестиционного портфеля.

Вывод

Подведем итоги для понятия общей картины риск-менеджмента.

Необходимо запомнить.

- Инвестиции — это всегда риск. Грамотное управление портфелем позволяет свести его к минимуму или хотя бы быть готовым к последствиям, но избавиться от риска полностью невозможно. Даже банковские вклады несут определенную долю риска.

- Существует множество способов организации риск-менеджмента: диверсификация, поддержание стратегии инвестирования, использование “стоп-лосс” заявок, ребалансировка портфеля и выбор только знакомых активов.

Думаю осознавать риски это наиболее важное, что стоит понимать в случае с инвестициями. Например, у меня было такое, что я банально не осознавал, что теряю деньги, когда только-только начинал инвестировать. Эти моменты стоит понимать заранее и данная статья очень хорошо проходится по всем основным пунктам, на которых стоит заострить свое внимание. Также не стоит забывать, что есть психологические риски, когда принимаются необдуманные решения.

Инвестиции действительно дело рискованное и важно это четко понимать и организовать грамотный риск-менеджмент. Без серьезного подхода шансы прогореть будут очень высоки, поэтому прежде чем составлять свой инвестиционный портфель стоит изучить информацию.