Инвестиционная стратегия: правильное управление портфелем

Инвестиции в ценные бумаги позволяют сохранить и приумножить свой капитал. Но фондовый рынок не терпит беспорядочную торговлю и импульсивные решения. Как правило, инвестиционная стратегия является основным фактором успеха на фондовом рынке. Разработать ее необходимо еще до регистрации у брокера, а использовать на всем пути достижения цели.

Сегодня мы поговорим об инвестиционной стратегии, о том какие они бывают и как выбрать ту, которая подойдет именно вам. Также рассмотрим несколько ключевых приемов по управлению инвестиционным портфелем.

Видео с нашего канала Школа инвестора.

Инвестиционная стратегия: определение и сущность

Инвестиционная стратегия- это личный план покупки и продажи ценных бумаг для поддержания необходимого для достижения цели инвестирования уровня риска и доходности.

Сущность и важность инвестиционной стратегии на фондовом рынке была раскрыта еще в 1986 году исследователем Гарри Бринсоном. Он со своими коллегами решил проанализировать рынок и выяснить почему одни пенсионные фонды зарабатывают больше, чем другие.

Всего было выявлено 4 фактора доходности портфеля:

- Распределение активов по классам, то есть подбор акций, облигаций и валют в 93,6% обусловливало доходность портфеля.

- Выбор конкретных ценных бумаг имел значение только в 4% случаев.

- Время покупки или продажи ценных бумаг повлияло на доходность только в 2% случаев.

- Брокерские комиссии связаны с доходностью только в 1% случаев.

На основе этого исследования можно с уверенностью заявить, что инвестиционная стратегия — это пошаговый план выбора и покупки активов в соответствии с поставленной целью.

Виды инвестиционных стратегий

Чтобы правильно составить инвестиционную стратегию необходимо сначала определиться с целью инвестирования и видом самой стратегии, который подойдет под ваши требования. Начинающие инвесторы выделяют 3 основные стратегии: агрессивную, умеренную и консервативную. Однако, с таким выбором можно судить лишь об уровне риска, исключая другие факторы из поля зрения.

Агрессивная, умеренная и консервативная стратегии инвестирования

Они различаются по уровня риска и, исходя из этого, приносят разную доходность. Есть и исключения, когда консервативная стратегия приносила инвестору сотни процентов годовых, но практика показывает, что такие случаи огромная редкость.

Агрессивная стратегия инвестирования подразумевает использования высокорисковых активов с высокой доходностью, доходящей до 45-50% годовых и даже выше. В таком случае обычно используются активы компаний третьего эшелона, которые недооценены в данный момент и в перспективе могут вырасти на сотни процентов. Однако, уровень риска в таком случае может доходить до 90%.

Умеренная стратегия наиболее распространена. Инвесторы с такой стратегией ожидают роста в пределах 25-40% годовых и готовы работать в условиях нормального риска фондового рынка. Обычно используются фонды или акции высоконадежных компаний.

Консервативная стратегия для тех, кто не готов рисковать совсем. Ожидаемая доходность 10-20% годовых, но риск потерять деньги сводится практически к нулю. Консервативные инвесторы используют ОФЗ, драгоценные металлы и дивидендные акции надежных компаний.

Краткосрочная и долгосрочная инвестиционная стратегия

Инвестиционная стратегия может различаться также и по срокам реализации. Это тоже важно учитывать, когда ставите себе цель. В зависимости от выбранной стратегии вы будете подбирать активы, которые помогут вам уложиться в срок.

Краткосрочная стратегия подразумевает вложение средств на срок до 12 месяцев. Она позволяет сохранить деньги в условиях инфляции и при удачном стечение обстоятельств даже заработать в короткий срок.

К инструментам краткосрочного инвестирования относятся: акции, драгоценные металлы, ОФЗ и ПИФы.

Долгосрочная стратегия рассчитана на сроки более 1 года, а чаще на 3-5 лет и выше. В случае с планированием пенсии срок инвестирования часто доходит до 20-30 лет, а значит что важным фактором является выбор надежного брокера. Потенциальная доходность в долгосрочной перспективе составляет 20-30% годовых и зависит от уровня рисков.

Пассивное и активное инвестирование

Эти стратегии вытекают из цели инвестора и сроков ее реализации.

Пассивные инвесторы покупают редко и не преследуют цели получить больше прибыли на одном конкретном активе. Они выбирают индексы и наборы активов надежных компаний.

Активные инвесторы же стараются быть в курсе всех событий, чтобы успеть заработать на этом, путем покупки ценных бумаг с высоким потенциалом роста.

От чего зависит выбор инвестиционной стратегии

Часто начинающие инвесторы сразу пытаются выбрать стратегию инвестирования смотря только на уровень риска и потенциальную доходность. Однако, это неправильно. Инвестиционная стратегия должна соответствовать цели, горизонту инвестирования, готовности к риску и активности на фондовом рынке.

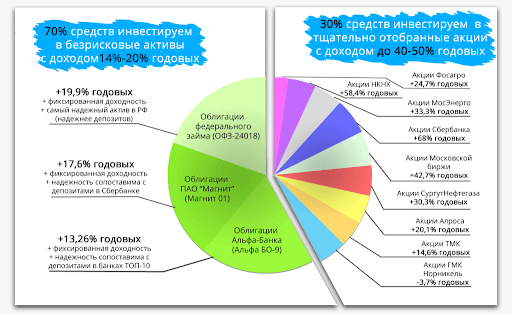

Можно не пытаться придумывать уникальную стратегию, которая и обезопасит от риска, и принесет хорошую прибыль. Таких не бывает. Вместо этого стоит посмотреть на стратегии успешных инвесторов, сделать выводы и учитывать их фишки при составлении своей. Пример сбалансированного инвестиционного портфеля:

Реализация инвестиционной стратегии

Теперь мы знаем, что такое стратегия инвестирования, какими они бывают и от чего зависит их выбор. Можно перейти, непосредственно, к реализации самой стратегии, которая состоит из 2-ух этапов.

Постановка цели

На данном этапе придется ответить на важные вопросы, составить план своих финансов на годы вперед и просчитать потенциальную доходность инвестиций. Главный вопрос — зачем необходимо инвестировать? Ответ на него и станет целью инвестирования. Также немаловажными являются и 2 других вопроса: на какой срок инвестировать и какие риски допустимы.

Инвесторы необходимо не только понять зачем инвестировать, в течение какого периода нужны средства и как обезопасить свой портфель от рисков. Также важно и рассчитать сумму, которую он готов регулярно вкладывать, придерживаясь стратегии, и создать финансовую подушку на случай непредвиденных обстоятельств.

Запомните: инвестиции в долг или на последние деньги — верный путь к провалу.

Формирование портфеля

Когда цель выбрана и средства уже готовы к вложению, необходимо определиться с активами. Как мы уже говорили, желательно выбирать отрасли, в которых вы разбираетесь или готовы разобраться, чтобы изучить риски и выбрать наиболее сбалансированные активы.

Уровень риска не должен заставлять инвестора нервничать, тогда можно избежать импульсивных решений. Важно помнить, что даже самая идеальная инвестиционная стратегия не может гарантировать вам результат без убытков.

Вывод статьи Инвестиционная стратегия

В этой статье мы узнали что такое инвестиционная стратегия, поговорили про ее значение на фондовом рынке, разобрали какие бывают виды инвестиционных стратегий и как правильно реализовать свою стратегию.

В завершение еще раз отметим, что инвестиционная стратегия является залогом успеха на фондовом рынке. Необходимо точно рассчитывать доходность, выбирать надежные активы и диверсифицировать свой портфель, чтобы обезопасить себя от риска.

Интересные варианты стратегий расписаны, в принципе ими можно пользоваться в реальной торговле, главное не нарушать собственный же план. Очень часто бывает так, что совершаешь импульсивные действия, а в это в торговле обычно приводит к крупным провалам.