Индивидуальный инвестиционный счет: пособие для инвесторов

Индивидуальный инвестиционный счет (ИИС) — это один из основных инструментов инвестора на фондовом рынке. Счет позволяет не только покупать и продавать акции и облигации, но и получать налоговый вычет от государства, как и в случае покупки квартиры, оформления ипотеки или оплаты обучения. Таким образом, инвестор может получать 13% дополнительного дохода к своим инвестициям.

Сегодня мы поговорим о целях и преимуществах ИИС, налоговых вычетах, возможностях инвестора и открытии ИИС.

Видео с нашего канала Школа инвестора.

Цели индивидуального инвестиционного счета

Правительства отдельных стран заинтересованы в привлечение людей к инвестированию средств в активы страны. Для этого разрабатываются инструменты и применяются меры стимулирования.

Налоговые послабления являются одним из наиболее эффективных стимулирующих факторов. Ставка НДФЛ в России 13%, что при консервативной стратегии инвестирования сокращает и без того небольшой доход от инвестиций. А ежегодно получать эти 13% в рамках одной выплаты очень удобно и выгодно для инвестора.

Счет ИИС не является чем-то новым. В России он впервые появился в 2015 году, а также используется во многих странах мира. Например, в США — IRA, а в Великобритании — ISA.

Конкретно в российских реалиях индивидуальный инвестиционный счет был создан со следующими целями:

- Стимулирование и увеличение количества внутренних инвесторов.

- Повышение благосостояния граждан.

- Рост финансовой грамотности населения.

- Создание дополнительного поступления средств в казну страны.

- Создание системы самостоятельных пенсионных накоплений.

ИИС не сразу приобрел популярность. Инвесторы боялись неизведанного, однако уже с 2017 года начался активный рост. На сегодняшний день количество открытых счетов на Московской бирже превысило 3,8 млн.

Типы налоговых вычетов на Индивидуальный инвестиционный счет

Налоговые вычеты бывают 2-ух видов. Инвестор вправе самостоятельно выбирать, что ему больше подходит. Рассмотрим оба варианта:

Тип А — возврат уплаченного НДФЛ

С дохода от инвестиций необходимо уплачивать НДФЛ в размере 13%, согласно российскому законодательству.

Инвестор вправе вернуть уплаченный НДФЛ в размере не более 52 000 ежегодно в том случае, если обложенная налогом сумма не превышает 400 000 рублей. То есть, за отчетный год было внесено на счет не более 400 000 рублей, с которых был уплачен налог.

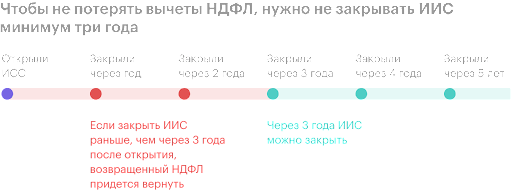

Получать вычет можно ежегодно, однако есть и подводные камни, о которых необходимо знать инвестору. Например, если закрыть ИИС раньше, чем через 3 года, то все налоговые вычеты необходимо вернуть ФНС. И при закрытие счета вся полученная прибыль облагается НДФЛ.

Тип Б — освобождение от уплаты НДФЛ

Второй тип вычета подходит для инвесторов, которые пополняют инвестиционный счет не более, чем на 1 000 000 рублей ежегодно. Получить освобождение от уплаты налогов возможно всего лишь один раз при закрытие счета и не платить НДФЛ на полученную прибыль за весь период.

Это наиболее выгодный вариант для долгосрочных инвесторов, которые планируют инвестировать большие суммы и рассчитывают получить все в рамках единоразовой выплаты.

Тем не менее, существенным недостатком является то, что вычет не распространяется на доход от дивидендов и от купли-продажи валюты.

Обратите внимание! Использовать сразу 2 типа налоговых вычетов невозможно! Также для получения вычета ваш индивидуальный инвестиционный счет должен прожить минимум 3 года, иначе все придется вернуть налоговой.

Как открыть Индивидуальный инвестиционный счет

Теперь перейдем, непосредственно, к самому главному — открытию индивидуального инвестиционного счета. На самом деле, процедура простая и быстра. Вам понадобится всего 5 минут и наличие под рукой документа, удостоверяющего личность, чтобы внести необходимые данные. Срок обработки вашей заявки зависит от выбранного брокера, но обычно не превышает один суток.

Итак, что потребуется для открытия индивидуального инвестиционного счета.

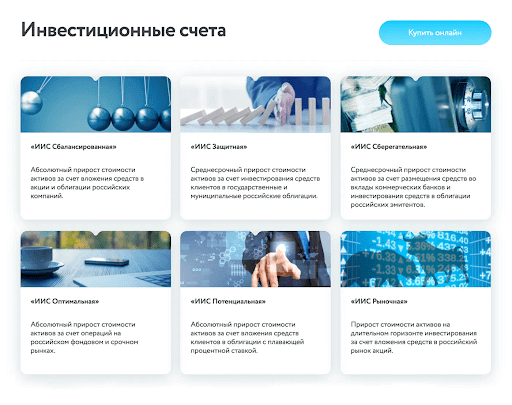

Определиться как вы хотите инвестировать. ИИС может быть с самостоятельным или доверительным управлением. Если вы хотите сами распоряжаться средствами, то ИИС вместе с брокерским счетам открывается у брокера. Если вы хотите отдать средства в доверительное управление, то вам понадобится управляющая компания. Мы будем рассматривать самостоятельное управление. Для примера, вот варианты стратегий доверительного управления

Выбрать брокера. На данный момент на рынке огромное количество компаний, предоставляющих брокерские услуги. Начиная от проверенного временем БКС до новейших Яндекс.Инвестиций. Выбор остается за вами, а найти в интернете отзывы о том или ином брокере не составит труда.

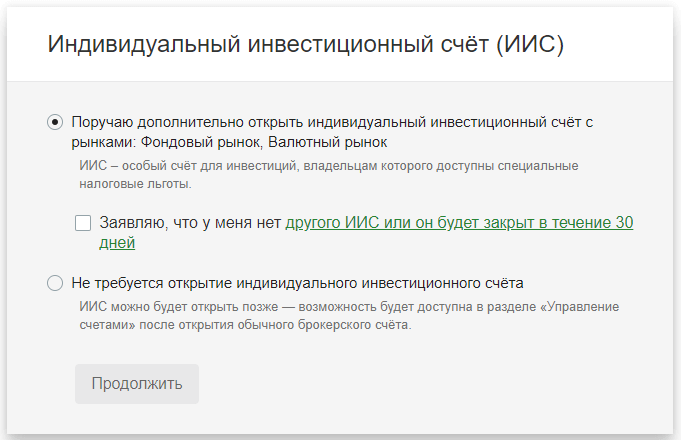

Подать заявку. Все брокеры, как и управляющие компании, на сегодняшний день предлагают дистанционное открытие счета через сайт. Вам понадобится заполнить заявку и внести свои идентификационные данные, после чего отправить заявку на рассмотрение. ИИС возможно открыть только совместно с обычным брокерским счетом.

Дождаться подтверждения. Обычно брокерский счет открывается за 5-10 минут. Исключения составляет время, когда биржа закрыта. Тогда открытие происходит на следующий день.

Как инвестировать через ИИС?

Индивидуальный инвестиционный счет позволяет начать инвестировать с любой суммы. Для хорошей диверсификации портфеля хватит и 2-3 тысяч рублей. Однако, отдельные брокеры предлагают слишком высокие комиссии, когда на балансе инвестора менее 30-50 тысяч рублей.

Вы можете пополнять счет в любое время путем перевода из приложения банка. Однако более 1 миллиона рублей в течение календарного года внести нельзя.

Инвестировать через ИИС можно в любые активы, которые торгуются на российском рынке. Брокеры выбирают акции, облигации, фонды, торгующиеся на Московской бирже. Однако, отдельные активы могут быть недоступны.

Чтобы купить ценные бумаги инвестор может воспользоваться приложением брокера, либо поручить купить активы по телефону, просто позвонив брокеру.

Почему стоит открыть ИИС, даже если не планируете инвестировать?

Как мы уже сказали, минимальный срок жизни ИИС для получения вычета составляет 3 года. При этом нет необходимости держать на нем деньги, в том числе в валюте или активах. Если вы не планируете инвестировать хотя бы ближайшие 3 года, это не повод не открывать индивидуальный инвестиционный счет.

Если открыть Индивидуальный инвестиционный счет прямо сейчас, то уже через 3 года можно начинать инвестировать и гарантированно получать налоговые вычета. А в случае, если ИИС так и не понадобится, вы можете закрыть его с сохранением права на получение налоговых вычетов в дальнейшем.

Очень полезная статья, несмотря на то, что я интересовался инвестициями так или иначе, никогда не слышал про налоговые вычеты. Это вполне неплохое подспорье для открытия индивидуального счета. Сейчас инвестиции актуальны как никогда, даже несмотря на некоторые ограничения, в любом случае есть акции, которые можно покупать, а самое главное рынок активен, что благоприятно сказывается на торгах при должном подходе.

Не знаю даже, мне сейчас рынок не нравится от слова совсем, на западных биржах торговать опасно, а на фондовой бирже РФ ситуация вообще не поддается никакому анализу. Даже криптовалюты сейчас в застое, говорят до 2024 года.

Повод открыть индивидуальный инвестиционный счет фактически каждому человеку, странно, что об этом особо не говорят. По крайне мере, я об этом слышу впервые, хотя в той или иной мере уже занимался инвестициями.